经济形势扑朔迷离,资产配置博大精深,让我们一起且行且思,且学且用

核心提示 ✦

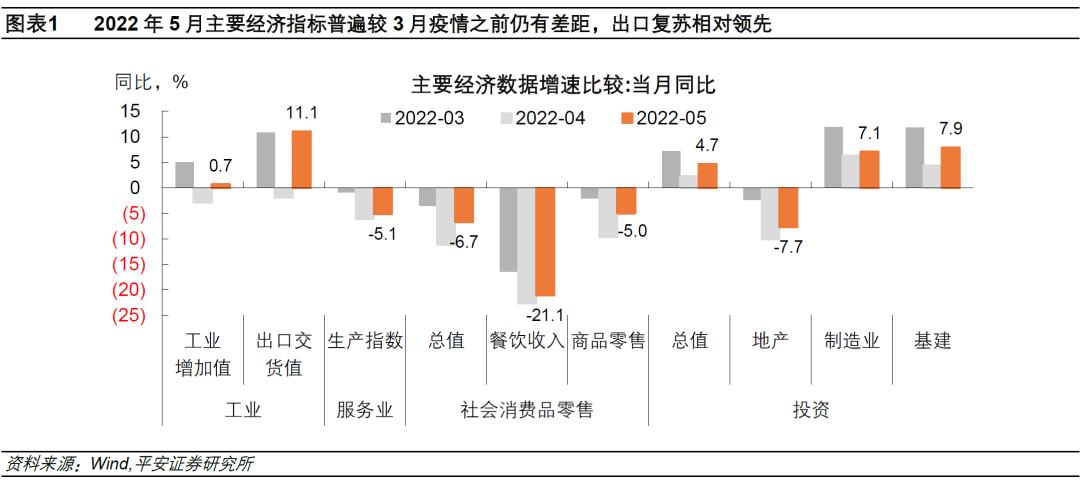

2022年5月规模以上工业增加值同比增0.7%,社会消费品零售总额同比降6.7%,1-5月固定资产投资(不含农户)同比增长6.2%。

一、复苏未竟,出口领先。5月主要经济增长指标的当月同比均较4月有所回升,经济有走出疫情冲击的趋向,但复苏的程度较为有限。只有工业企业的出口交货值小幅超过了3月增速水平,主要受益于疫情好转后产品交付及人民币汇率贬值。工业比服务业恢复情况要好,表现为工业增加值当月同比转正,而服务业生产指数当月同比仍低至-5.1%。

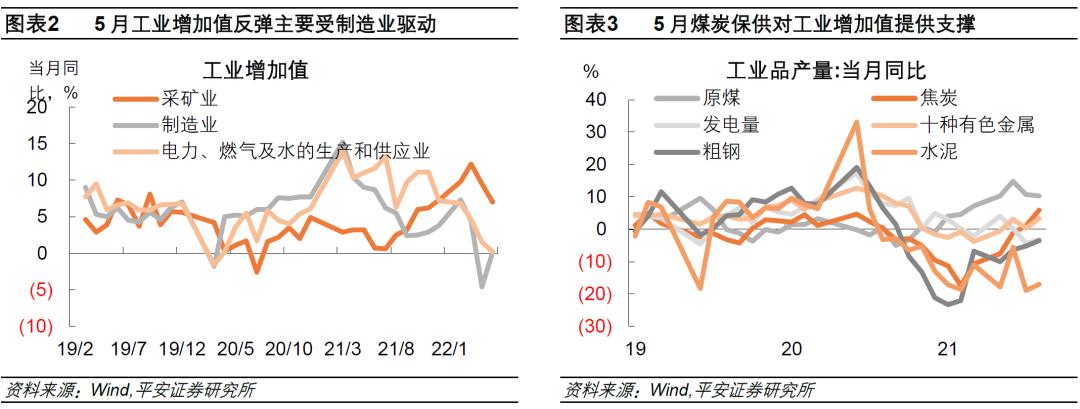

二、工业复苏,程度不一。大宗商品保供仍然是工业增加值的重要支撑因素,但拉动力量有所减弱;工业增加值反弹的动能来源于制造业:一是,化学原料及制品业工业增加值反弹最为亮眼,由于欧洲化工品生产成本大幅上涨,国内外价差拉大,有利于国内化工品出口;二是,酒饮和食品制造业增加值当月同比基本恢复至3月水平,必选消费受疫情冲击较小;三是,有色金属、电气机械、计算机电子、黑色金属行业复苏情况相对较好;四是,4月受冲击最大的汽车制造业,5月降幅收窄。

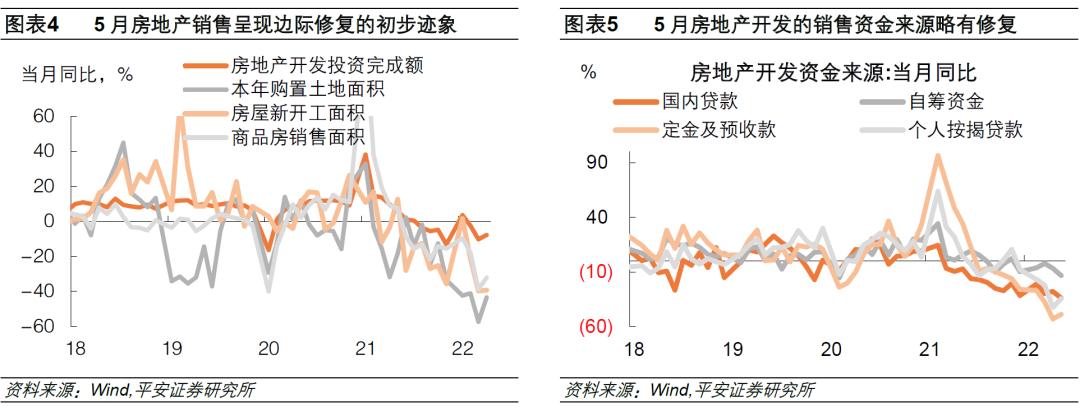

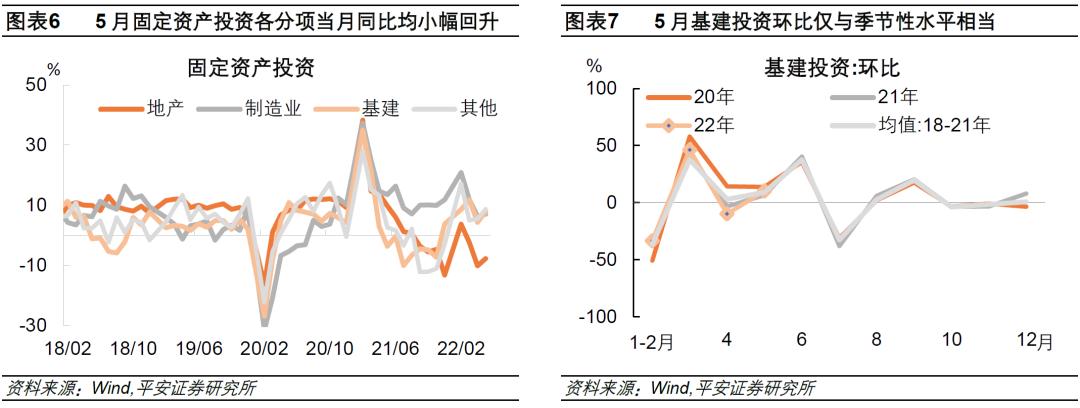

三、投资回升,亮点不够。5月房地产销售出现了边际修复的初步迹象,但房地产开工方面仍未见起色,对于供给端(开发商融资和监管指标)的支持有待实质加码。5月基建投资复苏的力度并不及预期,疫情对于财政收入和项目开工施工的影响依然明显。5月制造业投资略高于季节性水平,出口的较快复苏可能发挥了较关键作用,不过从领先指标来看,制造业投资的内生动能或已趋弱。

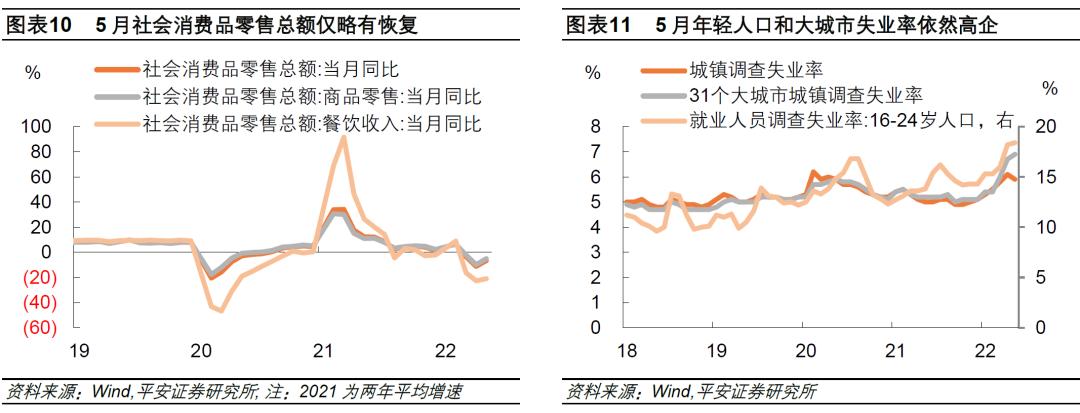

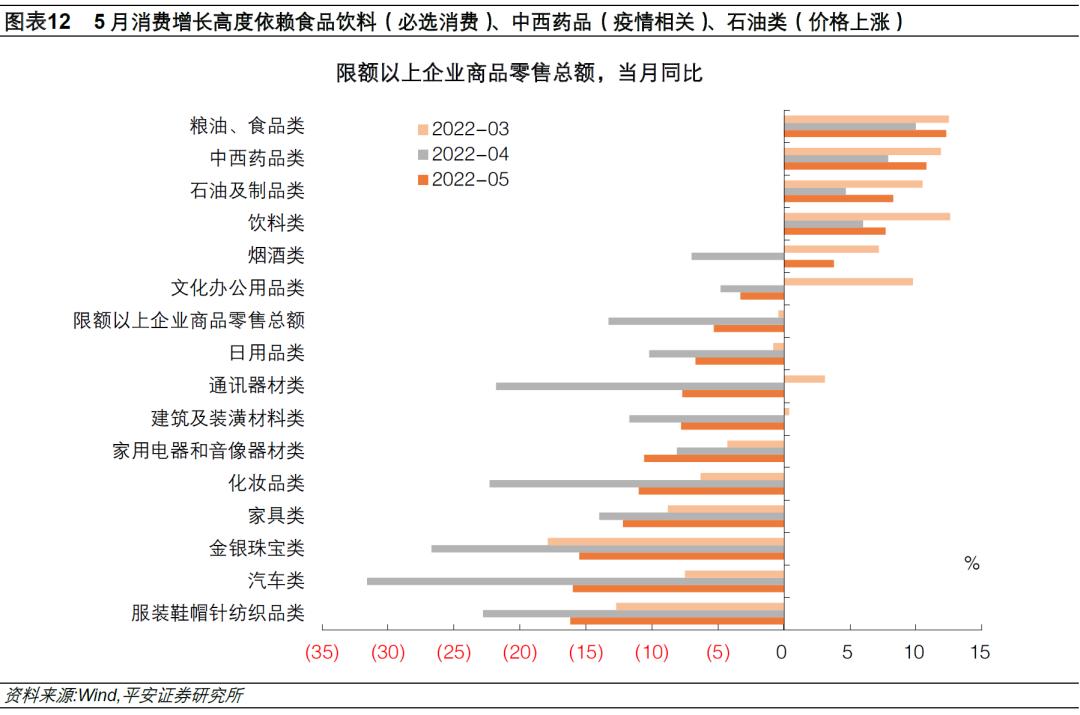

四、消费复苏,压制多重。5月零售消费的增长集中在食品饮料(必选消费)、中西药品(疫情相关)、石油类(价格上涨)。消费疲软融合了疫情影响、消费意愿、房地产低迷等多重因素。就业压力依然突出、且结构上愈显严峻,31个大城市调查失业率进一步上行至6.9%,16-25岁年轻人口调查失业率进一步上行至18.4%,稳增长的迫切性毋庸置疑。

我们认为,中国经济已过“至暗时刻”,下半年复苏进程或将呈现“分层递进”的特征:第一层是餐饮为代表的消费和工业生产的深蹲反弹(5月已有所体现,6月更将凸显)。第二层是政策发力起效:房地产销售-房价-投资的企稳回升;基建投资的持续发力;汽车和家电消费的激发。第三层是内生增长动能的启动,即消费进一步全局性增长、制造业投资企稳回升。经济复苏的空间在相当大程度上取决于:统筹疫情防控与经济发展、地产松绑“扩面”、基建配套融资难题能否破解。目前看,全年GDP完成5.5%增速目标可能性已低,但四季度单季增速仍存在恢复到这一水平的可能。

复苏未竟,出口领先

5月主要经济增长指标的当月同比均较4月有所回升,中国经济有走出本轮疫情冲击的趋向,但复苏程度较为有限,主要拖累因素消费和房地产投资的负面影响仍然较大。相比于3月的同比增速,只有工业企业出口交货值增速小幅超过了3月达到11.1%,与5月出口的超预期靓丽表现相契合,主要受益于疫情好转后产品交付及人民币汇率贬值。工业比服务业恢复情况要好,工业增加值当月同比转正至0.7%,而服务业生产指数当月同比仍低至-5.1%,特别是餐饮收入当月同比仍在-21.1%,商品零售亦为负增长。固定资产投资中,房地产投资仍是主要拖累项,基建投资复苏力度相对较强,制造业投资则呈现出了见顶迹象。

工业复苏,程度不一

5月工业增加值同比增长0.7%,仍然大幅低于3月疫情爆发之前的5%。工业产销率为96.4%,仍处于历史低位,体现疫情对物流的负面冲击仍然显著。

分行业来看,大宗商品保供稳价仍然是工业增加值的重要支撑因素,但其拉动力量有所减弱;而受煤炭价格上涨影响,电热水供应业增加值进一步下挫;工业增加值反弹的动能来源于制造业。5月原煤产量同比维持在10.3%高位,焦炭产量同比升至5.9%,十种有色金属也反弹回到3月水平之上。但由于煤炭价格高企,发电量依然负增;由于房地产相关建筑业的不振,水泥、粗钢产量也仍显著负增。从已公布的制造业分行业工业增加值来看,一是,5月化学原料及制品业工业增加值反弹最为亮眼,超过3月增速水平,很大程度上源于由于欧洲化工品生产成本大幅上涨,国内外价差拉大,有利于国内化工品出口;二是,酒饮和食品制造业增加值当月同比基本恢复至3月水平;三是,有色金属、电气机械、计算机电子、黑色金属行业工业增加值增速与3月水平较为接近,复苏情况相对较好;四是,4月受冲击最大的汽车制造业,5月降幅收窄,对制造业工业增加值的反弹产生了较大贡献。

投资回升,亮点不够

5月固定资产投资当月同比回升至4.7%,仍显著低于4月的7.1%。其中:

5月房地产开发投资完成额当月同比下降7.7%,比4月有所修复,但相比3月的-2.4%仍然下挫明显。考虑不含价格因素的房地产投资、销售、新开工、土地购置面积等指标,下降幅度更大:5月房地产销售面积当月同比小幅回升至-32%,且其环比创下近年来同期最高,房地产销售出现了边际修复的初步迹象;但房屋新开工面积当月同比持平于-39.2%,土地购置面积从4月低位反弹至-43.3%,房地产供给方面仍未见起色。从房地产开发资金来源看,也只有个人按揭贷款和定金预收款增速反弹相对明显,而国内贷款和自筹资金同比仍在进一步下降,体现当前房地产复苏的着力点主要在于需求端,对于供给端(开发商融资和监管指标)的支持有待实质加码,这也意味着本轮房地产投资复苏或将沿着“销售-房价-投资”的传导链条。

5月基建投资当月同比回升至7.9%,但仍低于3月的11.8%。从环比来看,基建投资在4月增长显著弱于往年同期之后,5月只是回到与往年同期相近的水平,基建投资复苏的力度并不及预期。尽管5月地方专项债发行超过6000亿,但疫情对于财政收入和项目开工施工的影响依然明显,留抵退税政策的集中落实也进一步扩大了财政资金缺口。根据要在6月底地方专项债基本发行完毕的安排,6月政府债券发行或将显著放量,加之疫情好转、国务院调增政策性银行8000亿信贷额度等,预计基建作为稳增长的关键抓手有望在一定程度上加速增长。今年以来基建投资发力的领域主要是水利、公共设施管理、仓储、电力和燃气供应,而交通运输不再是发力重点。下半年增量财政政策工具对接的重点或将也围绕水利和新能源领域。

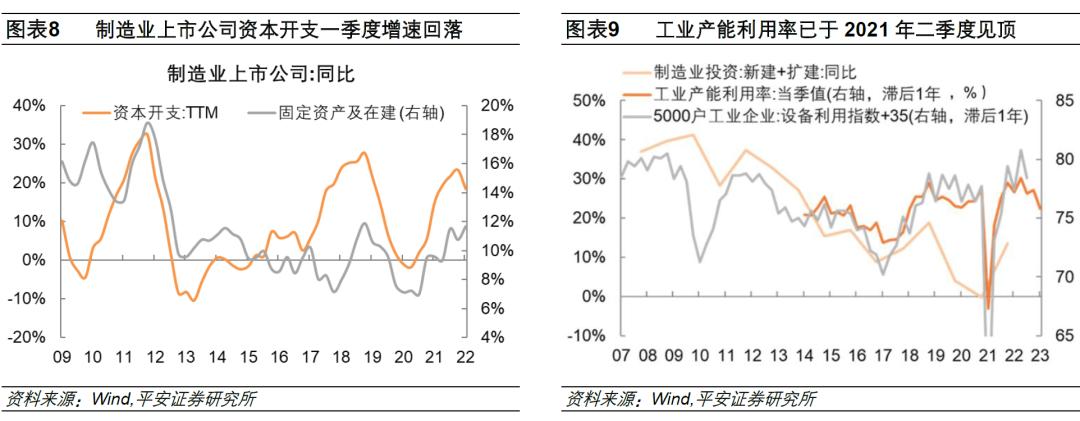

5月制造业投资当月同比仅略微升至7.1%,显著不及3月的11.9%。从环比来看,制造业投资继3、4月份环比弱于往年同期后,5月略高于季节性水平,出口的较快复苏可能发挥了较关键作用。不过,从上市公司资本开支增速、工业企业产能利用率的领先意义来看,制造业投资的内生动能或已趋弱。当前制造业投资受到企业信心不足、地产需求下降(出口需求的不稳定性也已增强)、上游原材料价格高企三重因素的不利影响,制造业投资保持增长韧性,需要在稳定企业投资信心、引导企业释放技术改造及新动能投资需求方面,进一步发力。

5月除地产、基建、制造业三大需求之外的“其它投资”当月同比进一步升至8.6%。其中,卫生和社会工作行业可能发挥了主要作用,其固定资产投资增速进一步上升至32.1%,或主要对应疫情防控领域;其次是农林牧渔业的固定资产投资恢复情况较好,与保障粮食供应和乡村振兴相关工作相联系。

消费复苏,压制多重

5月社会消费品零售总额当月同比增长-6.7%,仍显著弱于3月的-3.5%。其中,商品零售增长-5%,餐饮消费增长-21.1%,仅略好于4月的-22.7%。由于疫情的影响仍在主要城市延续,长三角地区物流仍受到严重影响,5月消费复苏的进展有限。

从限额以上企业商品零售总额来看,5月只有家电音响类零售增速相比4月进一步走低。国务院《扎实稳住经济一揽子政策措施的通知》中部署了稳定增加家电消费,北京、广东、郑州等地已开展家电消费刺激政策,这将有助于家电更新换代需求的释放。而零售消费的增长主要集中在食品饮料(必选消费品)、中西药品(疫情相关)、石油类(价格上涨),其它消费品类多为同比下滑,特别是,纺织服装、金银珠宝、化妆品等社交场景相关消费品,汽车、家具、家电等耐用消费品,建筑装潢等房地产后周期消费品。可见,消费疲软融合了疫情影响、消费意愿、房地产间接影响等多重因素,刺激消费的短期抓手是汽车(购置税减半新政)和家电,但更有赖于居民收入预期和消费意愿的好转。

5月城镇调查失业率回落0.2个百分点至5.9%,与2020年同期相当。但由于上海、北京等大城市的疫情爆发,31个大城市调查失业率进一步上行0.2个百分点至6.9%,16-25岁年轻人口调查失业率进一步升至18.4%,就业压力依然突出、且结构上愈显严峻,稳增长的迫切性毋庸置疑。

智库研究

目前,我国对中小企业的支持政策已经呈现连续性、梯度性的特点,中小企业在成长的过程中无论是经营战略、营销模式、还是产品研发、后期服务,都有各自独到的宝贵经验。

中制智库与中国教育电视台、凤凰网财经联合打造,中央广播电视总台融媒体联合宣发“隐形冠军示范工程”项目,以《隐形冠军》节目配套”隐形冠军闪耀100”年度评选,旨在发现、展示、表彰制造业细分领域的隐形冠军企业。并与德国隐形冠军协会、浙江大学隐形冠军国际研究中心联合推出了中国制造业企业隐形冠军的评价体系,引导专精特新企业持续打造核心竞争力。